2022年季报与2023年一季报已落下帷幕,A股近6000家公司的业绩“面纱”也被完全揭开。

在今年AIGC产业链暴涨和新能源产业急跌的行情下,投资者的视角自然聚焦在芯片半导体与新能源这两大热门赛道,这是一次估值的全面修复,还是A股又一次新老王者的交替?

5月“交战”前夕,从业绩、走势以及基金动向三大视角,让芯片半导体与新能源来一场正面“PK”!

【业绩答卷】半导体的“冰”与新能源的“火”

投资,永远绕不开的话题的便是当期业绩表现与未来成长,任何行业在A股的长河中,都不能“免俗”,4月下半的极限分化行情,便诠释了这一特点。

今年热议最多的两大赛道,市场普遍预期新能源成长性乏力,芯片半导体拐点将至,到底是否如此呢?通过数据解读,先上结论:

“新能源持续高增长存疑,芯片半导体周期拐点仍未到。”

冰:

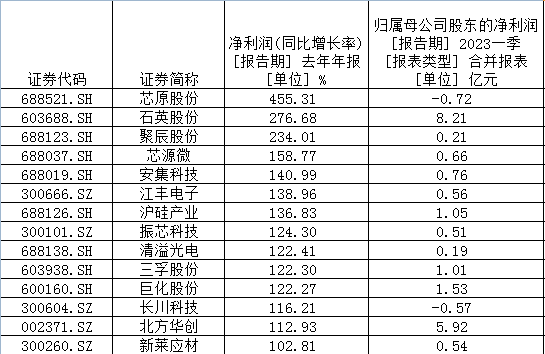

据数据显示,在133家芯片半导体公司中,2022年净利润实现增长的公司只有59家,净利润同比增长超过50%只有24家。而该板块有38家上市公司净利润同比下滑幅度超过50%,60家公司净利润同比下滑幅度超过20%,这样的成绩就略显尴尬。

而到了2023年一季度,芯片半导体业绩整体下滑的趋势并没有得到延缓,反而进一步加大。数据显示,今年一季度净利润还能保持增长的公司已经降至42家,换句话说,有91家芯片半导体公司一季度净利润都是下滑的,而净利润同比下滑幅度超过50%的公司数量达到58家,超过20%的公司则有80家。

不过,“春江水暖鸭先知”,就半导体上游的设备业绩来看,业绩整体保持增长,特别是龙头公司北方华创、中微公司、至纯科技以及芯源微一季度净利润同比增长均超过100%。但需要保持清醒的是,设备的复苏有部分原因是国产替代采购,到底芯片半导体何时到周期拐点,还有待观察。

火:

相比芯片半导体业绩整体不佳,还在冰点的时候,风光储的业绩答卷就相当的亮眼了。

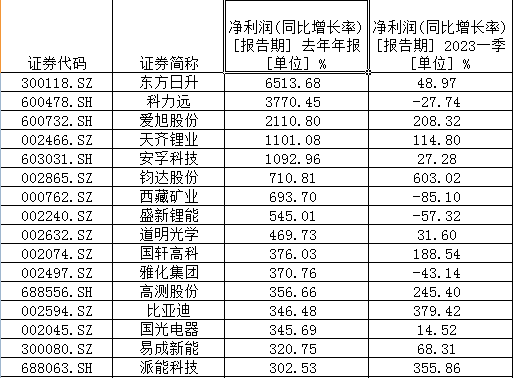

据数据显示,在206家板块公司中,2022年净利润同比实现增长的公司达到142家,增长公司占比达到69%。这其中,净利润同比增长超过100%的公司又有56家,超过1/4,龙头公司东方日升、天齐锂业净利润增长幅度都是10倍以上。

今年一季度,风光储净利润同比增长超过100%的公司达到57家,储能龙头固德威净利润同比增长幅度达到惊人的4465%,而去年净利润大增的东方日升和天齐锂业净利润也继续保持稳定增长。

但是,需要关注的是,风光储在2023年一季度业绩分化开始严重,头部公司业绩能持续保持增长,中小公司的业绩则相对不稳定,比如在85家一季度净利润出现下滑的公司中,有51家公司净利润同比下滑幅度超过50%,这里面不乏前两年的明星公司欣旺达、利元亨、寒锐钴业以及明阳智能等等。

个人观点,当行业公司开始“卷”起来的时候,行业整体持续高增长的时代就将告别,接下来很可能是强者恒强时代,那么,成长性的思考就应当转变为价值思考。

【走势表现】半导体的“火”与新能源的“冰”

谁能想到,2023年开年王者会花落AIGC概念,整个人工智能暴涨的背后,基于对算力的需求,芯片半导体在行业周期未见拐点时便先动,迎来了自己的估值修复,而长牛三年之久的风光储,遭遇到近年来的首次巨幅调整。

火:

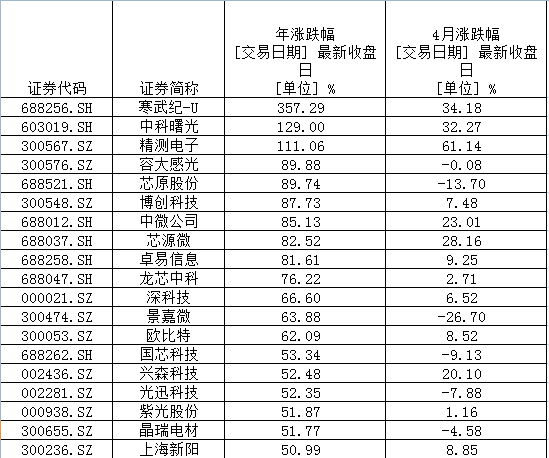

虽然说整体表现不如人工智能、游戏板块,但芯片半导体今年可能是坐稳涨幅榜“TOP3”的,在133家板块公司中,2023年实现上涨的公司数量达到100家,上涨公司占比达到75%,若以科创50指数作为同期对比参照物,则有60家公司年涨幅超过科创50指数年涨幅的13.33%,其中,寒武纪、中科曙光以及精测电子涨幅翻倍,而容大感光、芯原股份以及中微公司等6家公司年涨幅则接近翻倍。

不过需要注意的是,4月季报期,芯片半导体板块走势受到业绩低迷影响,整体表现不佳,93家公司股价出现下跌,月跌幅超过15%的公司数量达到24家。当然,4月回调、特别是下半月的大幅回撤这与短期涨幅过高有一定关系。此番调整后,5月芯片半导体会有怎样表现,值得关注。

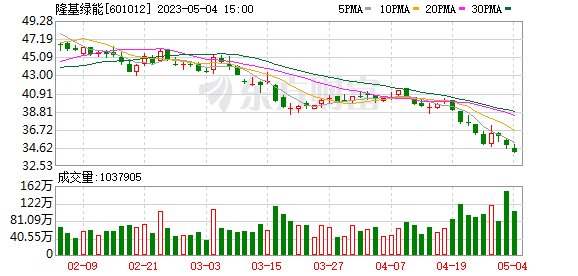

冰:

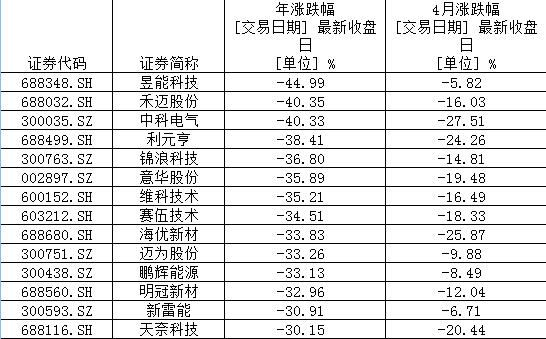

曾经的王者,在2023年的春季,落下的神坛。

截至4月28日,今年风光储实现上涨的公司仅有57家,占比28%,这与芯片半导体7.5成公司实现上涨的表现形成鲜明对比。在下跌个股中,风光储板块中有43家公司年跌幅超过20%,而芯片半导体板块近有6家公司年跌幅在20%以上。

4月季报期,前文提及风光储板块业绩开始有分化,但多数公司净利润依旧保持高增长,在这样的背景下,风光储4月能实现上涨的公司降至28家,而跌幅超过15%的公司却达到30家。

事实上,在过去的一个月时间里,机构一直在趁新能源板块反弹出货,以一季度业绩暴增的昱能科技为例,4月25日晚间,其在公布亮眼一季报后,26日股价实现20CM涨停,但在当天的龙虎榜交易席位中,三家机构出现在卖出席位,趁涨停累计卖出1亿元之多。

这一案例其实告诉投资者,看似机构短线的操作,却暗藏玄机。

【机构态度】基金增仓科技,新能源仓位降至2021年中期水平

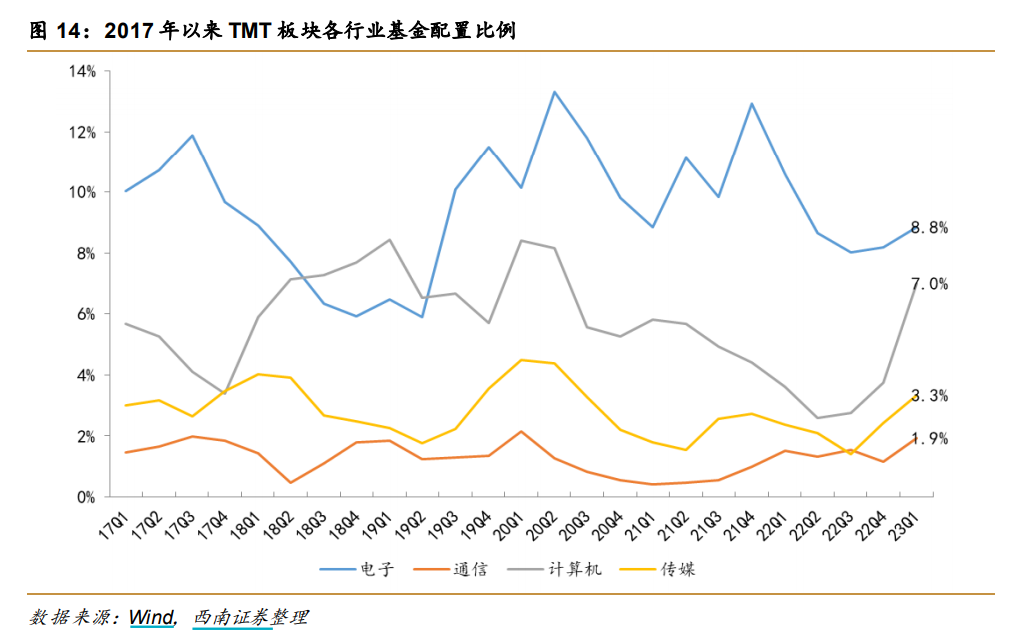

2023年一季度市场主题猛烈切换,老成长(新能源)向新成长(科技)的调整备受关注。

今年以来,重仓TMT基金的产品逐步诸多。具体来看,二月重仓TMT的基金产品数量估算仅45只,到了三月已有逾300只,规模合计约2600亿元,而到了4月初,重仓TMT的产品数量或已有330只,规模合计超过了3000亿元。

在配置子行业上,科技出身的基金经理主要配置半导体、软件开发,其余子行业配置相对较为分散,相较市场而言,科技出身的基金经理看好软件开发的同时,还更看好数字芯片设计、半导体设备和计算机设备。与此同时,科技出身的基金经理对市场热点加仓更为积极,一季度在新基建、计算机应用、Al、ChatGPT等领域配置的提升明显高于全市场基金。

相比基金大幅增仓科技板块,新能源高仓位基金筹码出现松动,大部分基金新能源仓位显著下降,整体降至2021年年中的水平,而中小规模基金平均减仓新能源更多。

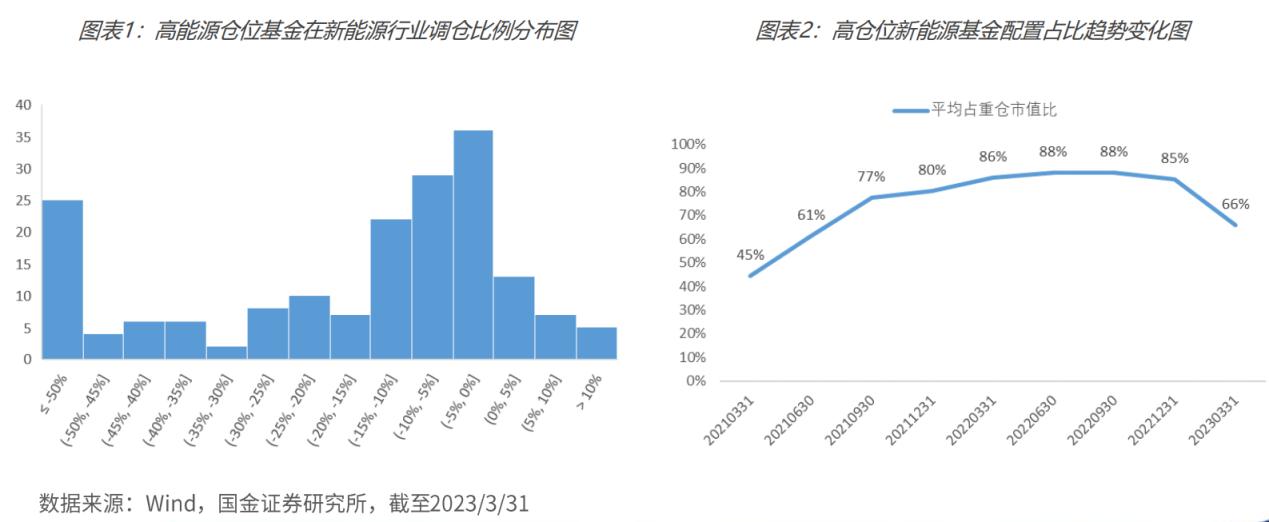

数据显示,2022年四个季度重仓股中新能源持仓比例均达到60%以上的高仓位基金,总计180只,一季度平均配置占比下降19.5%。其中一季度新能源行业仓位下降的共有135只,占比75.0%;仓位下降超过20%的共有61只,占比33.9%。

目前仍然坚守新能源板块的基金产品估算约156只,规模合计3127.63亿元,占所有主动权益基金规模的6.65%。这些产品大多均为规模超50亿的大规模基金产品,估算50亿以上产品中有近10%的产品在坚守新能源板块。

此外,重仓新能源的产品数量和规模较4月初已略有增长,也是年初以来的首次增加,虽不及年初的基金数量与规模,但说明目前坚守新能源赛道的基金开始变多。

看过了机构动向和公司2023业绩“首秀”,明天开始的5月行情,投资者朋友您怎么选?